上交所ETF累计净申购1358亿。以上交所ETF为例上交所ETF从9月16日那一周开始大幅净申购。北向资金从11月11日一直到虎年收盘。11月11日北向资金开始进场之前。大盘于10月31日见底2885点。其操作时间比大盘见底提前了一个半月。中证1000(-30亿)成为唯一被净赎回的品种。如果和ETF一起抄底。上交所ETF从9月16日那周一直到虎年收盘。ETF买了哪些品种从2022年9月13日一直到现在。上交所ETF单周净申购在100亿、及以上的时候。累计净申购1358亿。已经比底部已涨了7.5%。北向于11月11日开始返场。在大盘见底的时候也不至于那么慌张。

虽然北向的操盘非常优秀,但是并非所有人都学得来。

比如这一次,大盘于10月31日见底2885点,当时的北向还在以卖出为主,如果仅以北向作为参照,很有可能会割在最底部。

随后大盘迅速反弹,北向于11月11日开始返场,如果真的跟着去操作也还好了,可是,当天大盘开盘于3100点,已经比底部已涨了7.5%,很多人在这里根本下不去手,于是白白错失了这一轮的机会。

身处这个市场之内,只有善于观察各种力量的变化,才能够做出更加准确的判断,本文重点给大家介绍另一股强大的力量——ETF。

以上交所ETF为例

上交所ETF从9月16日那一周开始大幅净申购,其操作时间比大盘见底提前了一个半月,大资金需要提前建仓,从左侧就开始操作,这些都很正常;

大盘于10月31日见底2885点,在大盘见底的那两周,别人都在夺路而逃(包括北向),上交所ETF态度坚决,不为所动,分别扫货150亿、96亿,扎扎实实抄到了底部;

大盘迅速反弹,11月11日北向资金开始进场之前,上交所ETF吃入的筹码已经接近700亿,占尽先手;

上交所ETF从9月16日那周一直到虎年收盘,累计净申购1358亿,持仓成本大约在上证指数的3087点附近;北向资金从11月11日一直到虎年收盘,累计净买入2129亿,持仓成本大约在上证指数的3164点附近。后者的成本比前者高了77个自然点或2.5%!

作了这样一个简单的比较,大家可以有这样的认识,如果早一些观察到ETF在坚决地买入,在大盘见底的时候也不至于那么慌张,如果和ETF一起抄底,成本可以比北向还要低。

ETF为什么这么精准

这里有一些主观判断,不一定对,仅当参考。

通过观察认为,上交所ETF单周净申购在100亿、及以上的时候,大概可以判断是机构、甚至某队所为,特别是持续、大幅净申购时,可能性就更大。

某队手上有一支平准基金,通过对证券市场进行逆向操作,熨平非理性剧烈波动,防止股市暴涨暴跌,以达到稳定市场的目的。

直接进场不太好,亏了属于国有资产流失,赚了也不妥当,ETF是一个较好的渠道,申购、赎回,谁也不知道是谁在那一头,悄悄地把问题解决了,就好像什么也没有发生一样,这才是最好的结果。

今年,有注册制,有国有资产定价体系,有房地产等等,很多事情要去做,一直跌不合适。

ETF买了哪些品种

从2022年9月13日一直到现在,上交所ETF累计净申购1358亿。

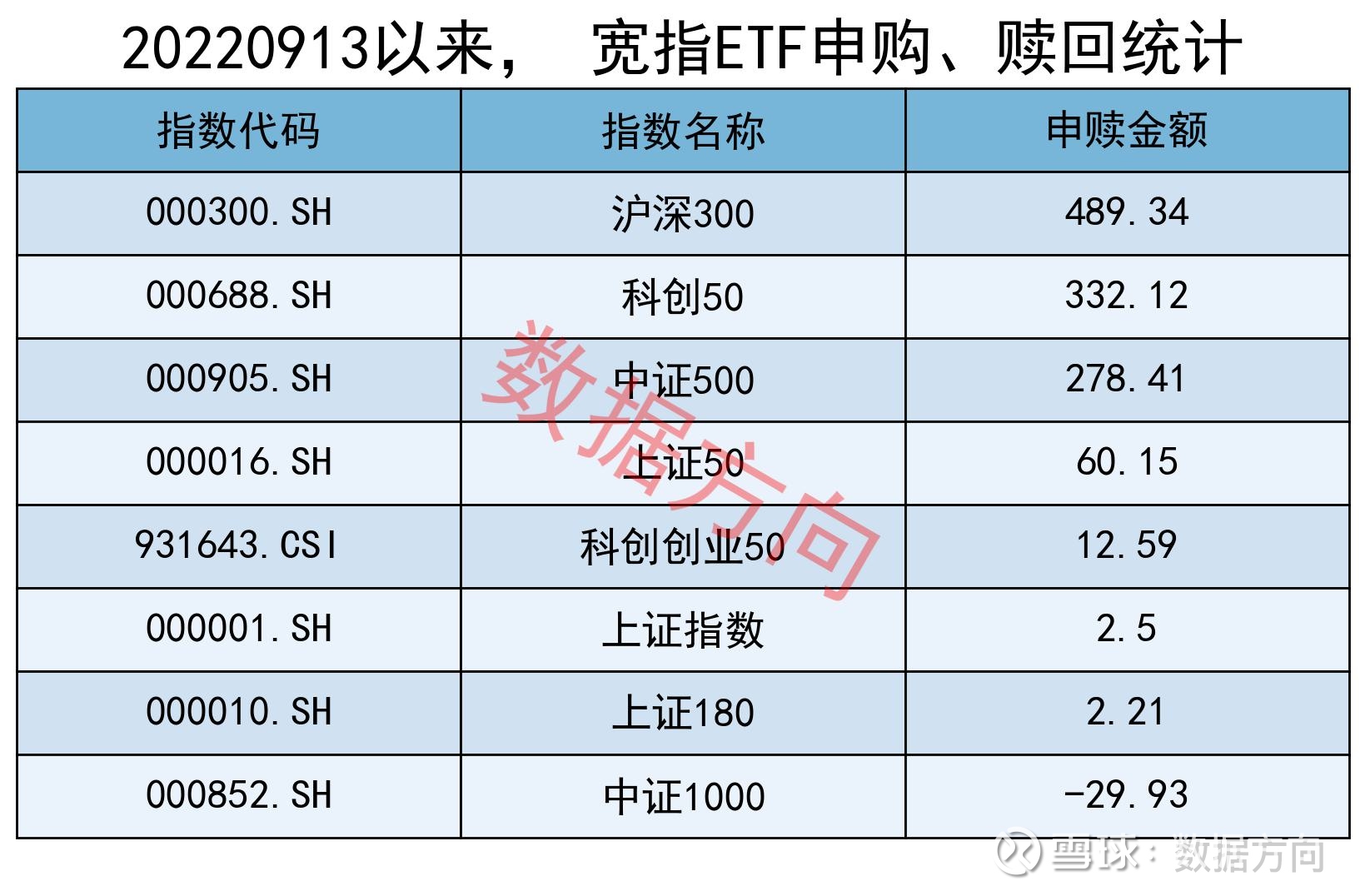

从宽指来看:

沪深300(489亿)、科创50(332亿)、中证500(278亿),仅此三项已合计净申购1099亿,占全部总额的81%。

个人一直认为,沪深300的体量比科创50要大得多,资金对于后者的撬动作用会更加明显一些,本轮之所以大权重涨得比较好,有很大一部分原因是北向非常挑食,80%的资金都流入了300。

中证1000(-30亿)成为唯一被净赎回的品种。

从行业和主题来看:

光伏产业(37亿)、CS新能车(16亿)等新能源方向,半导体(37亿)、中华半导体芯片人民币(25亿)等半导体、芯片方向,军工龙头(20亿)、中证军工(18亿)等国防军工方向,都获得了非常不错的净申购;

中证银行(-41亿)、300成长(-21亿)、基建工程(-17亿)、中证100(-16亿)、中证酒(-12亿)、SEEE碳中和(-12亿)等,净赎回都超过了10亿。

#ETF#