毕竟北向目前累计持仓规模仍然有2万亿。累计流出规模在550亿左右。目前累计持仓仍有2万亿+。而北向净卖出的范围主要集中在机构核心持仓。北向最近连续10个交易日净流出。配置盘基于地区beta进行选择。隔壁三哥和JP都在选择范围内。而上述JP和三哥最近的GDP上修预期。持仓排名第一的仍是做多大科技。北向的净流出更像是具备持续性的行为。2)地缘因素最近的例子是8月9日签的限制。重要的是净流出趋势是否会继续维持下去。

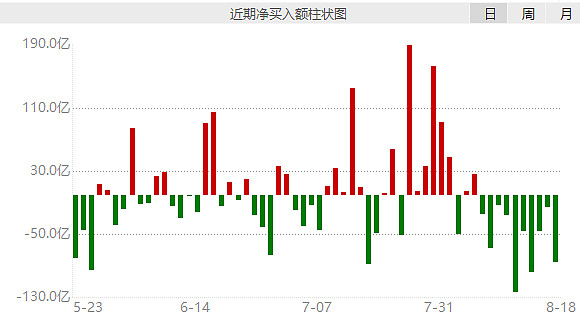

北向最近连续10个交易日净流出,累计流出规模在550亿左右,8.11日单日净流出创了去年10月以来的新高:

虽然北向资金在多数时候没什么定价能力,而且2023年年初至今的累计净流入规模仍有2000多亿,但是有几点事实需要承认:

1)2016-2021的北向从0到1+公募基金规模大幅提升,两者审美的一致性助推了核心资产当时的历史大顶,目前累计持仓仍有2万亿+;

2)目前场内流动性环境较差,活跃资金近期集中在券商和新股,而北向净卖出的范围主要集中在机构核心持仓,一天两天的净流出还好,但目前已经持续10个交易日,再这么持续下去,容易加剧机构间多杀多的局面

所以北向年初至今依然保持流入或者说过去有没有定价能力并不重要,重要的是净流出趋势是否会继续维持下去,毕竟北向目前累计持仓规模仍然有2万亿。

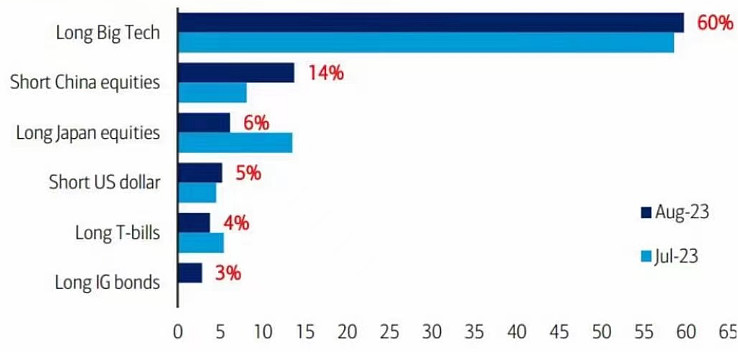

从最新统计的US主动管理基金敞口结构来看,持仓排名第一的仍是做多大科技,而且8月环比7月还有加仓,排名第二的则是做空CN权益市场,并且8月环比7月大幅增加到14%的仓位,结合上面的数据,首先可以确认北向最近的持续净流出绝非交易性行为,主导因素来自于配置上的改变:

驱使北向做出这个决策的,主要有2个因素:

1)收益率角度

资本追逐利益最大化,对于配置而言,他们的选择并非只有AH股,隔壁三哥和JP都在选择范围内,就拿最近讨论最多的JP为例进行对比,8月15日公布的第二季度GDP增速折合年增长率为6%,预估为2.9%,而咱们2Q的GDP增长在底基数的情况下依旧低于预期,前几天说过,最近统计的行为(不再披露失业率)本质是在给市场打预防针,接下来我们的宏观数据可能会更难看,未来增速掉到4%、3%也不是不可以,而外资恰恰是前段时间(去年10月到今年Q1-Q2)最坚定相信强复苏和5.5%的一批人,最近开始纠偏。

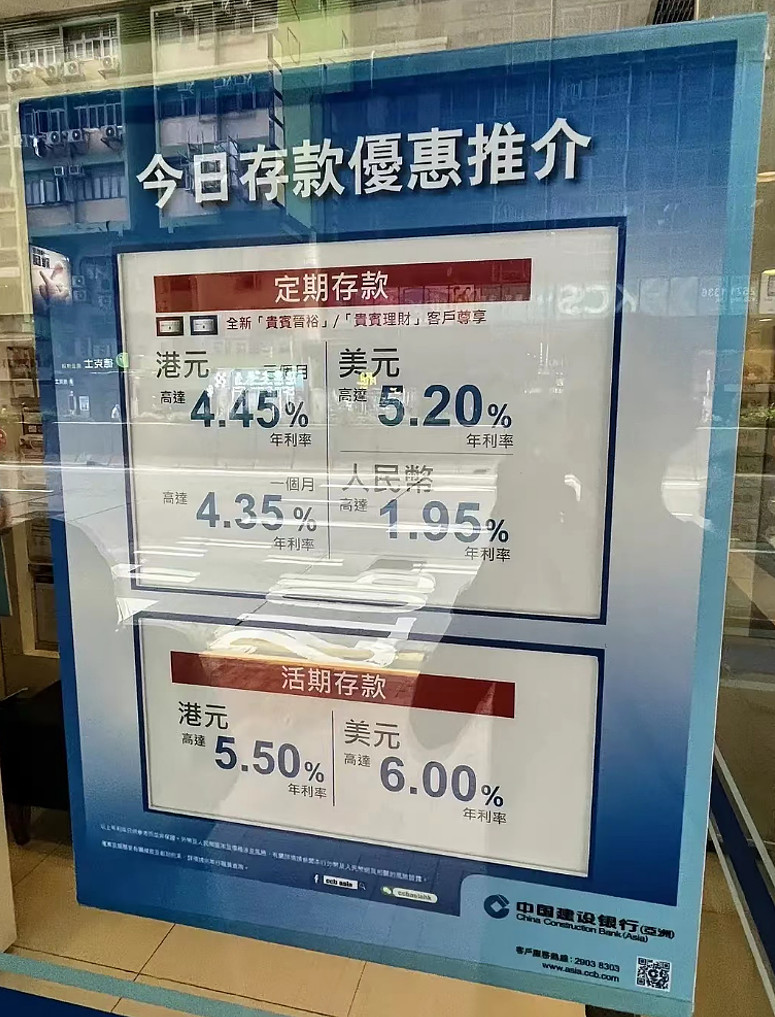

再换一个角度,目前US长债收益率持续走高,哪怕存银行的年利率也高达5.5-6%,配置盘基于地区beta进行选择,利息水平已经超过GDP增速的情况下,换位思考,谁更具备吸引力一目了然,而A股又有几家公司可以提供这个股息率:

2)地缘因素

最近的例子是8月9日签的限制,主要限制US资本在芯片、量子技术、人工智能等3个领域对CN企业进行投资(最早的领域其实是5个,还涵盖了生物技术和新能源),说是只有科技领域,但在实操层面一般都会主动性扩大。

而上述JP和三哥最近的GDP上修预期,很大程度也是因为接住了这个地缘红包所致。

其他还有一些无法展开的中长期相关风险因子约束外资。

综上所述,就目前而言,北向的净流出更像是具备持续性的行为,考虑到目前尚余2万亿左右的存量,剔除被动基金的规模之后,在目前流动性吃紧的背景下,这个影响其实不小。

解铃还须系铃人,后续要扭转这种情形,需要上面两个因子发生根本性变化。