硅料龙头单吨盈利10-12万元/吨。盈利有望提升海外需求空间大+产能不足。以及龙头稳固的胶膜、玻璃、硅料、硅片、电池环节(福斯特、福莱特、海优新材、爱旭股份、通威股份、大全能源。其扩产产能约占总扩产的60%。我们预计2022年组件前五家龙头合计规划出货超200GW。龙头盈利韧性强高盈利推动大扩产。预计十四五新增投产约64GW(年均13GW)。竞争格局逐步显现户用光储系统的核心为光伏+电池+储能逆变器。渗透率加速提升支架行业行业空间广阔。龙头福斯特2022年产能预计扩产至17亿平。2022年开始硅料行业扩产充分。组件系统成本占比约20-25%。未来3-5年或将提升至85%以上。充分受益需求高增硅料。薄片化进程下需求阿尔法显著高硅料价格推动硅片薄片化与金刚线细线化趋势明显。

( 报告出品方/作者:东吴证券,曾朵红)查看PDF原文

光伏

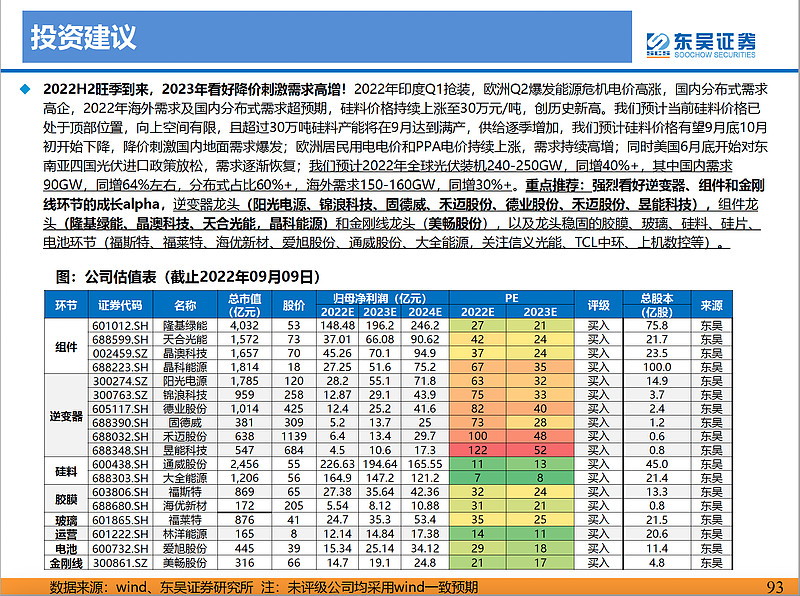

重点推荐:强烈看好逆变器、组件和金刚线环节的成长alpha,逆变器龙头(阳光电源、锦浪科技、固德威、禾迈股份、德业股份、昱能科技),组件龙头(隆基绿能、晶澳科技、天合光能,晶科能源)和金刚线龙头(美畅股份),以及龙头稳固的胶膜、玻璃、硅料、硅片、电池环节(福斯特、福莱特、海优新材、爱旭股份、通威股份、大全能源,关注信义光能、TCL中环、上机数控等)。

各环节利润重新分配,充分受益需求高增

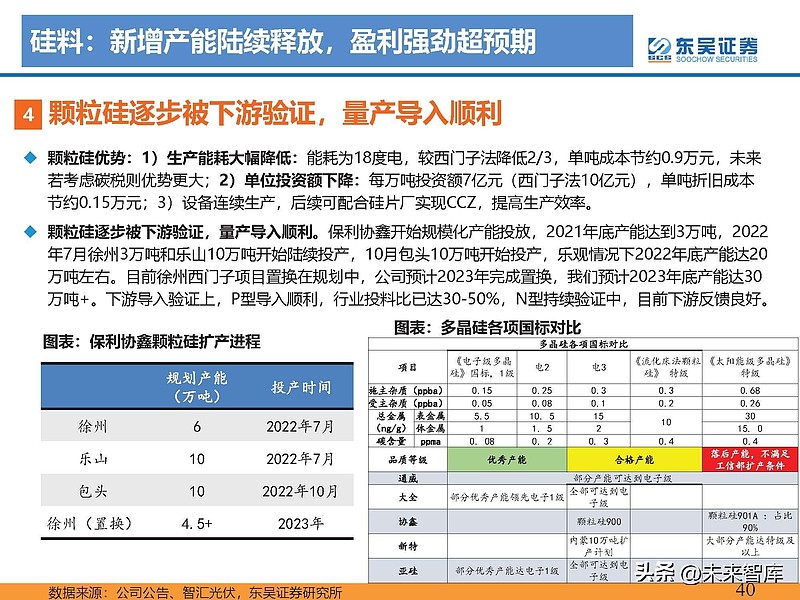

硅料:新增产能陆续释放,盈利强劲超预期

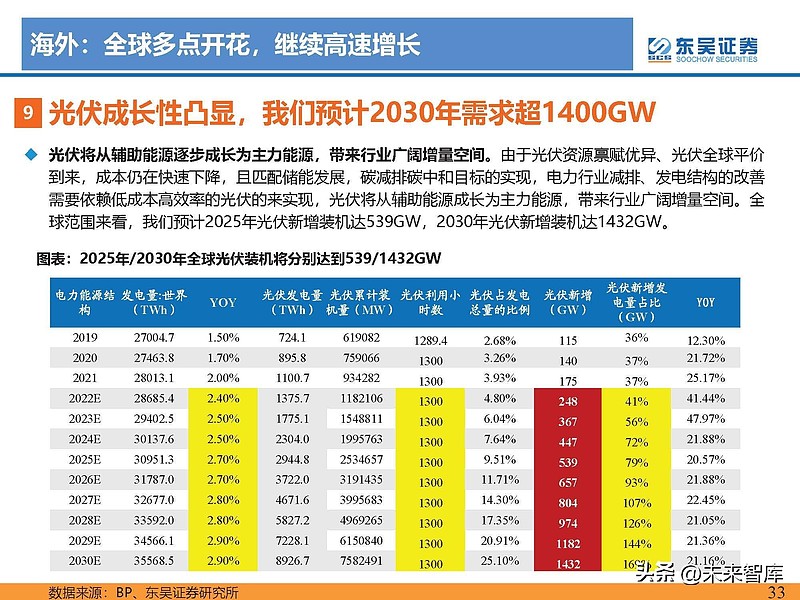

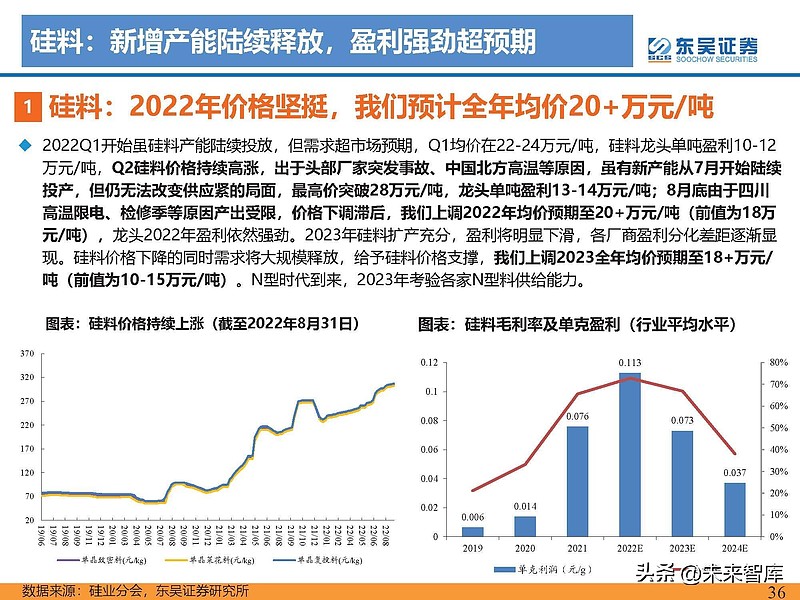

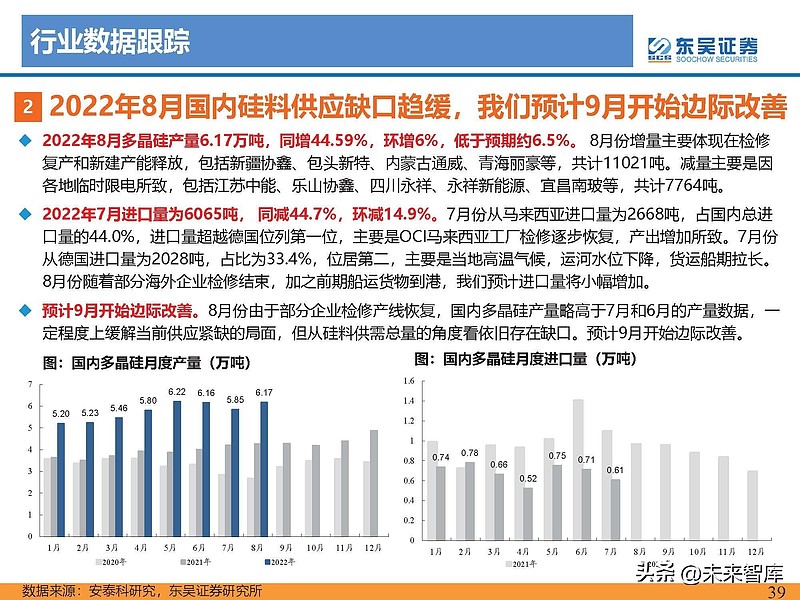

2022Q1开始虽硅料产能陆续投放,但需求超市场预期,Q1均价在22-24万元/吨,硅料龙头单吨盈利10-12 万元/吨,Q2硅料价格持续高涨,出于头部厂家突发事故、中国北方高温等原因,虽有新产能从7月开始陆续投产,但仍无法改变供应紧的局面,最高价突破28万元/吨,龙头单吨盈利13-14万元/吨;8月底由于四川高温限电、检修季等原因产出受限,价格下调滞后,我们上调2022年均价预期至20+万元/吨(前值为18万 元/吨),龙头2022年盈利依然强劲。2023年硅料扩产充分,盈利将明显下滑,各厂商盈利分化差距逐渐显现。硅料价格下降的同时需求将大规模释放,给予硅料价格支撑,我们上调2023全年均价预期至18+万元/ 吨(前值为10-15万元/吨)。N型时代到来,2023年考验各家N型料供给能力。

硅片:2022年受限硅料,龙头盈利韧性强

高盈利推动大扩产,产能过剩问题逐渐显现:受价格坚挺&成本下降的双重影响,硅片盈利性逐步攀升,推动行业大幅扩产。2019年底至2021年,单晶硅片进入新一轮产能周期,我们测算龙头企业硅片产能达到 345GW,2022年底达到515GW。2021年硅料持续紧缺,格局较好的硅片端可以留存利润持续跟涨,2022年开始硅料行业扩产充分,受制于硅料供给有限,硅片产能过剩未充分显现,随2023年产能瓶颈消失,或进入激烈竞争阶段。

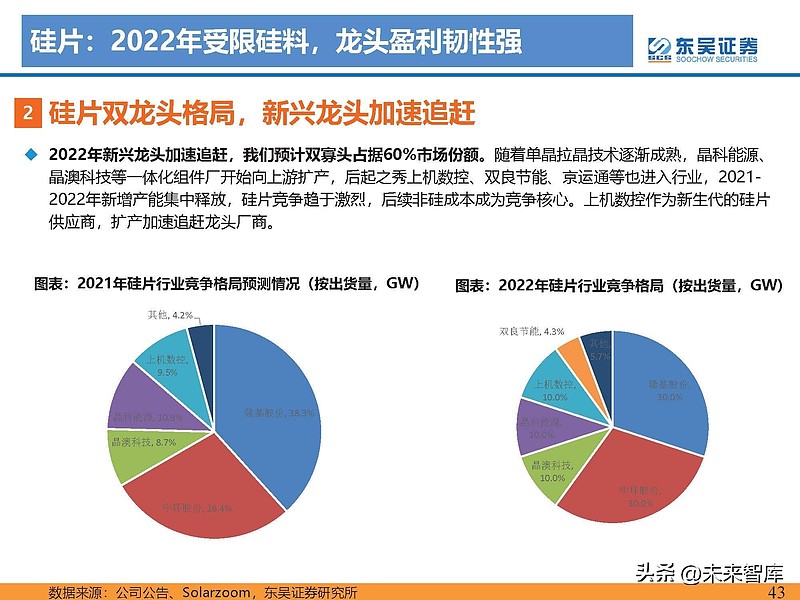

硅片双龙头格局,新兴龙头加速追赶

2022年新兴龙头加速追赶,我们预计双寡头占据60%市场份额。随着单晶拉晶技术逐渐成熟,晶科能源、晶澳科技等一体化组件厂开始向上游扩产,后起之秀上机数控、双良节能、京运通等也进入行业,2021- 2022年新增产能集中释放,硅片竞争趋于激烈,后续非硅成本成为竞争核心。上机数控作为新生代的硅片供应商,扩产加速追赶龙头厂商。

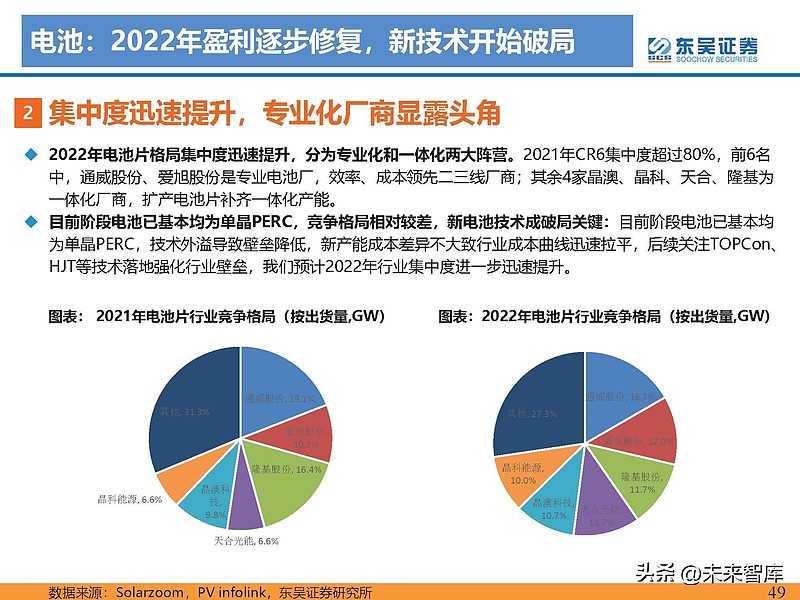

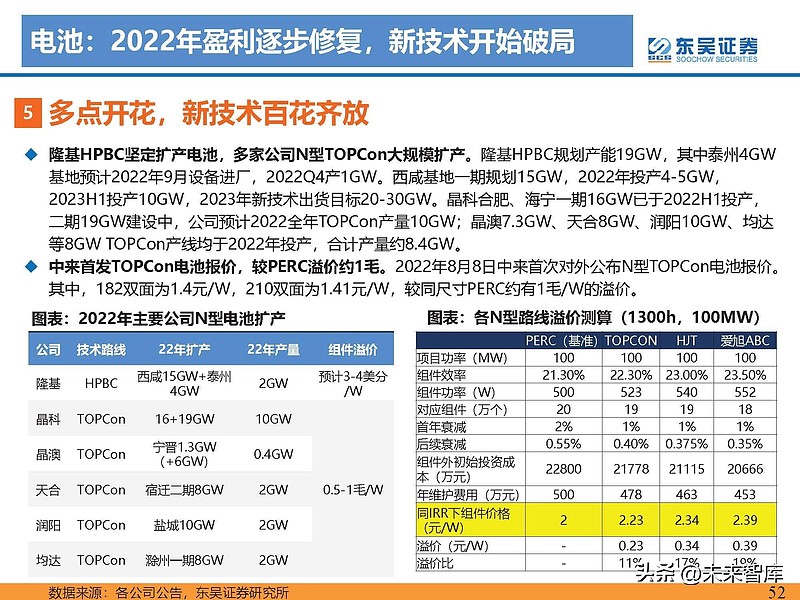

电池:2022年盈利逐步修复,新技术开始破局

电池需求提升,大尺寸产能提升迅速,仍有溢价。2021年电池盈利两头承压同时新技术拐点来临,各家扩产放慢,我们预计到2022年底达426.6GW,其中182&210大尺寸产能约383GW,占比90%,处于紧平衡状态。从报价看,截止2022年9月3日,182电池片报价1.28元/W,与166电池片持平,大尺寸产能结构性溢价暂时归零。

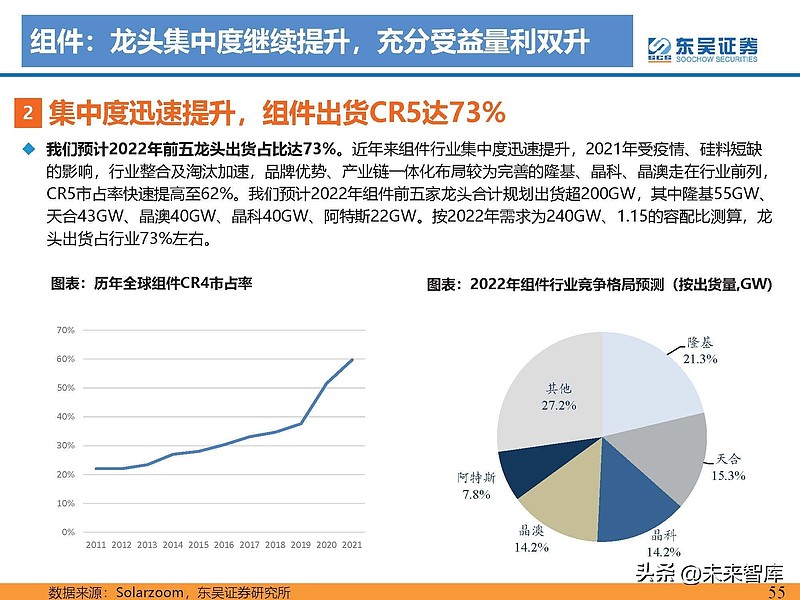

组件:龙头集中度继续提升,充分受益量利双升

组件集中度迅速提升,带动各环节配套率提升:组件环节由于单位产能投资低、技术变化缓慢且主要为物理封装。组件公司的一体化率可以决定成本,提高一体化率是组件端降本的方式之一,近年来龙头隆基绿能、晶科能源、晶澳科技、天合光能均实现多个环节的一体化配套生产,行业外采比例下降,一体化是未来大趋势。老牌龙头中,隆基绿能、晶澳科技、晶科能源一体化率高,制造端优势显著,天合光能推动超一体化布局,补足前期上游产能短板,向上贯穿全产业链优势凸显,有利于在产业链波动的时候控制终端成本,并保证订单的及时交付。出货上,我们预计 2022年组件前五家龙头合计规划出货超200GW,其中隆基绿能55GW、天合光能43GW、晶澳科技40GW、晶科能源40GW、阿特斯22GW,一体化龙头加速扩张,叠加品牌渠道优势,出货稳步提升。

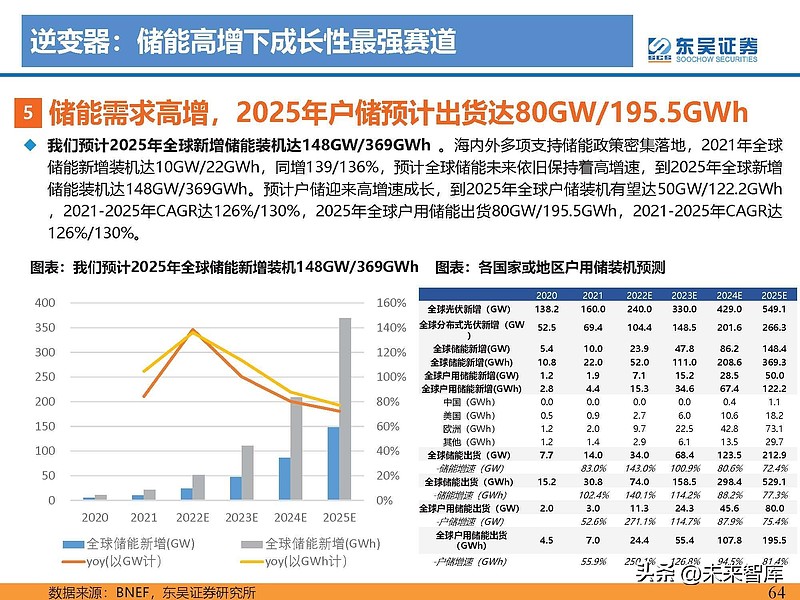

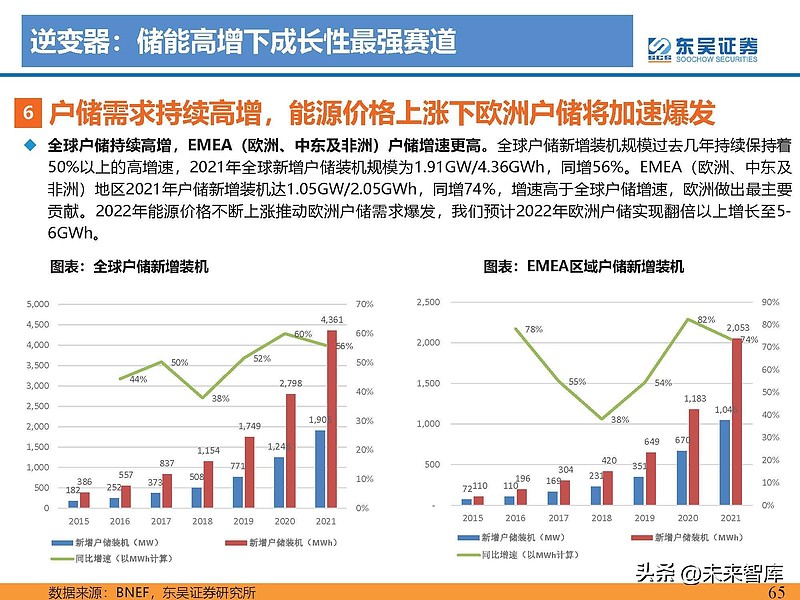

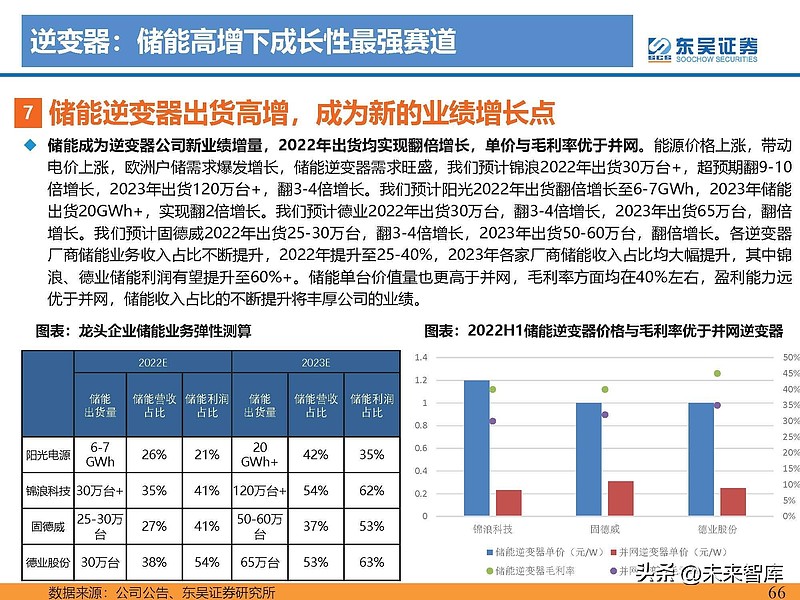

逆变器:储能高增下成长性最强赛道

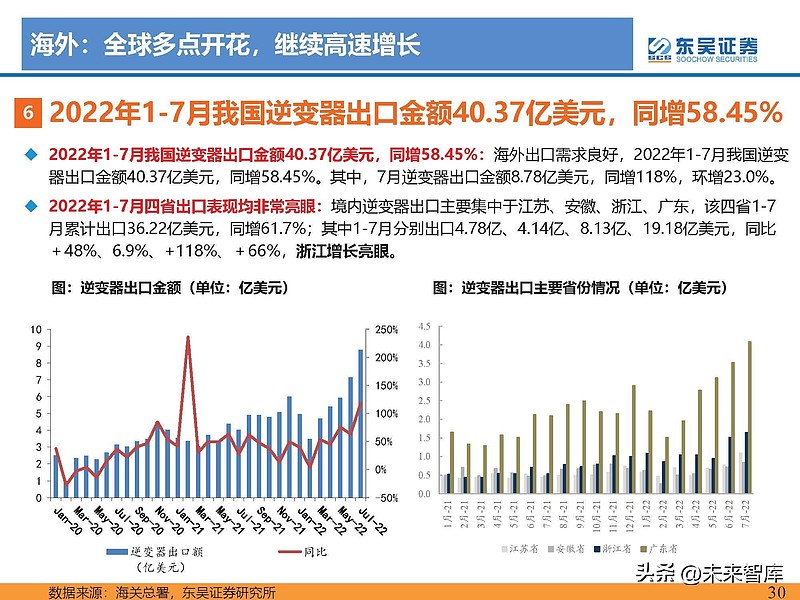

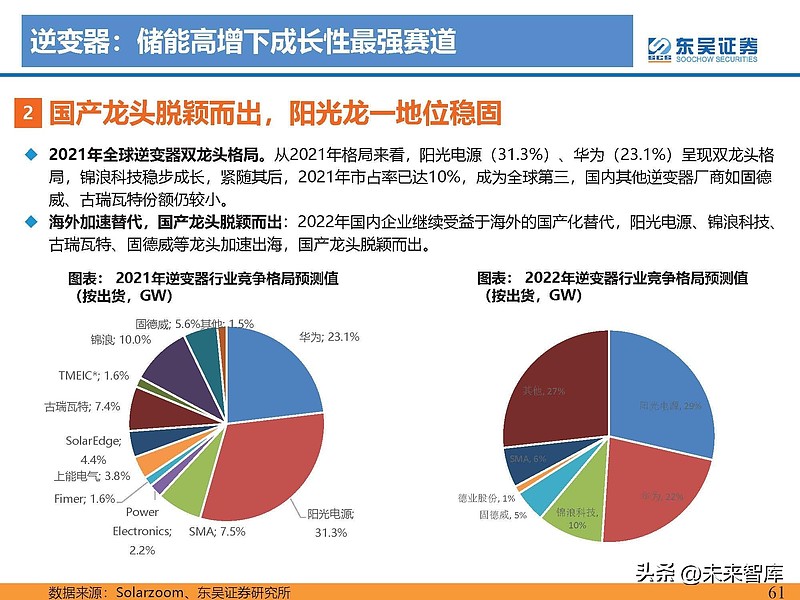

国内企业加速出海,海外毛利率远高于中国大陆:国内逆变器产品好价格低,在建立起渠道品牌后,通过价格策略迅速抢占市场,2021年全球市场份额中国内企业占比70%左右(按出货量),未来3-5年或将提升至 85%以上。海外光伏行业发展较早,较为成熟,对产品可靠性、品质有要求,会看产品在全生命周期的价值,行业进入门槛也较高,重视企业品牌,所以2021年综合毛利率基本在33%左右,国内对价格较为敏感,国内厂商竞争激烈,2021年综合毛利率在19%左右,海外毛利率远高于国内。

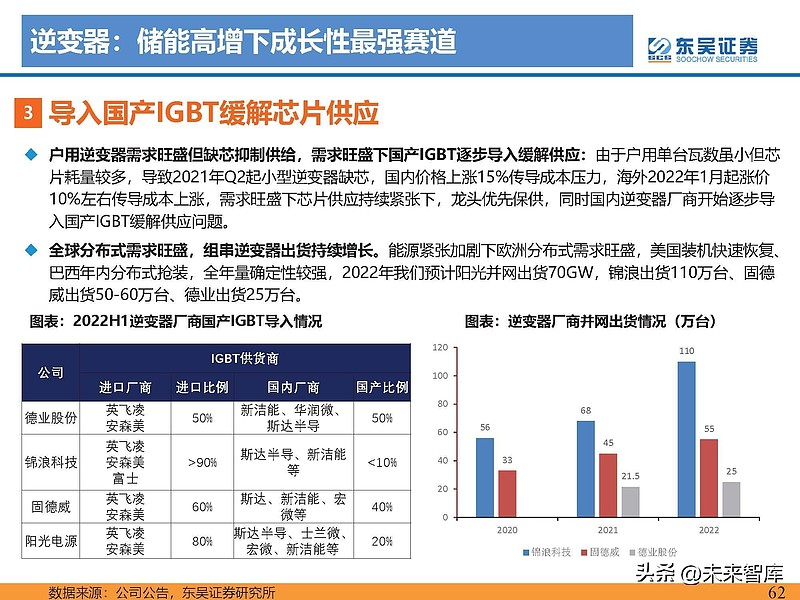

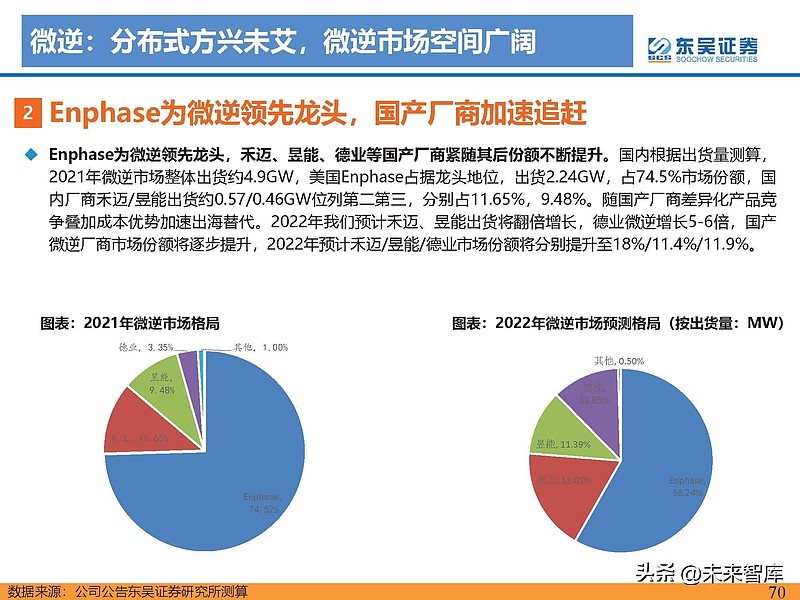

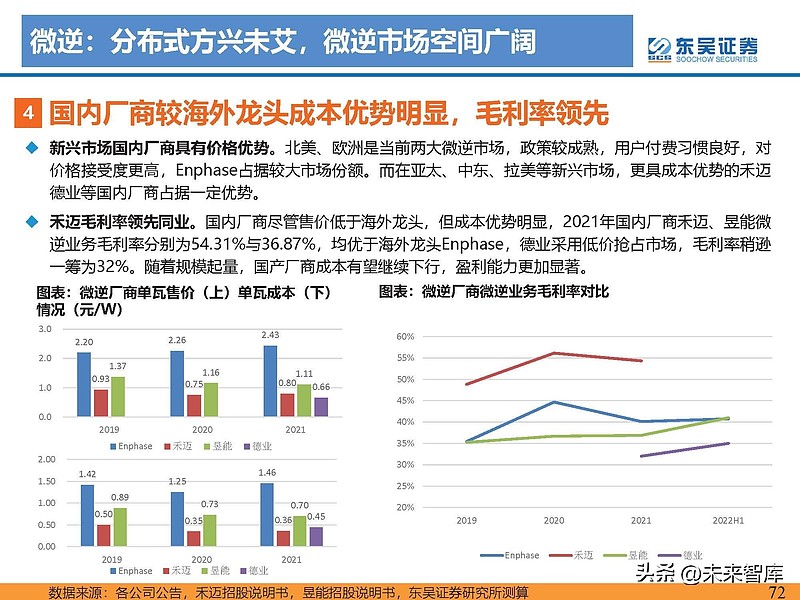

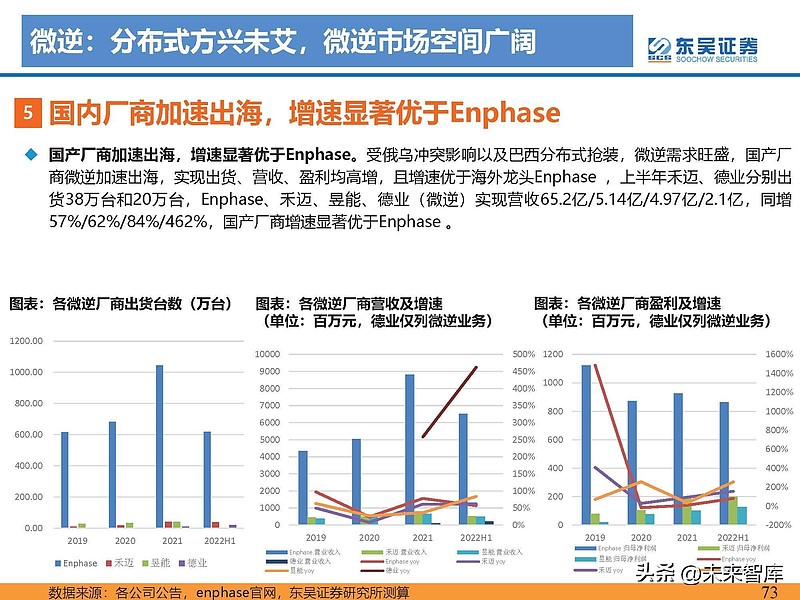

微逆:分布式方兴未艾,微逆市场空间广阔

IGBT紧缺背景下,使用MOS管的微逆更加受益。2022年全球光伏需求持续旺盛,IGBT供应持续紧缺,户用逆变器由于芯片耗量较多,国内逆变器厂商均开始寻求国产替代来满足需求,而微逆则是使用MOS管,因此IGBT供应紧缺对其并无太大影响,在紧缺情形下,分布式装机需求旺盛有望推动微逆渗透率提升。

金刚线:薄片化进程下需求阿尔法显著

高硅料价格推动硅片薄片化与金刚线细线化趋势明显。在硅料价格居高的情形下,出于降本考虑当前硅片企业普遍朝薄片化方向发展。减小硅片厚度可提高每公斤单晶出片率,P型硅片2021年底厚度已降至 165μm,2022年已达到155~160μm。当前,中环已公布130μm和150μmN型硅片报价,随着N型渗透率提升,硅片薄片化进程加快。同时金刚线越细,电镀在钢线基体上的金刚石微粉颗粒越小,切割加工时对硅片表面损伤越小,硅片表面质量越好,硅片TTV等质量指标表现也就越好,有利于提升硅片的良率。

胶膜:二线竞争加剧,粒子供应偏紧下盈利快速修复

龙头引领行业扩产,二线厂商快速扩张,竞争加剧。龙头福斯特2022年产能预计扩产至17亿平,寡头地位稳定;海优新材、斯威克、赛伍技术等加速扩产,到2022年底产能达9.5、6、3.6亿平,二线厂商产能快速扩张,二线之间竞争加剧,2021、2022年底行业总产能31.5、39亿平,对应有效供给247GW、348GW,供给相对偏紧。竞争格局上,福斯特寡头地位稳固,我们预计2022年市占率达50%,海优新材、斯威克龙二竞争激烈。

玻璃:地面起量需求高增,新兴厂商低价抢占份额

信义+福莱特双龙头格局稳固,产能加码强者恒强。产能方面截止2022年5月底,行业共超白压延玻璃基地 41个,窑炉81座,产线297条,日熔量56210吨,环增2.18%,同增59.28%。2022年主要扩产厂商为为福莱特、信义两大龙头,其扩产产能约占总扩产的60%,二三线厂商也在不断扩产,旗滨年初预计2022年投产6000吨/日,目前顺利投产2条1200吨/日,另外三条或将延期至2023年投产,2022年总扩产约25000吨 /日,此外旗滨还有超万吨待建产能,新兴厂商产能快速提升。

跟踪支架:盈利底部已现,渗透率加速提升

支架行业行业空间广阔:支架行业主要由固定支架和跟踪支架构成,2021年市场规模在600 亿元左右,未来空间将进一步扩大。

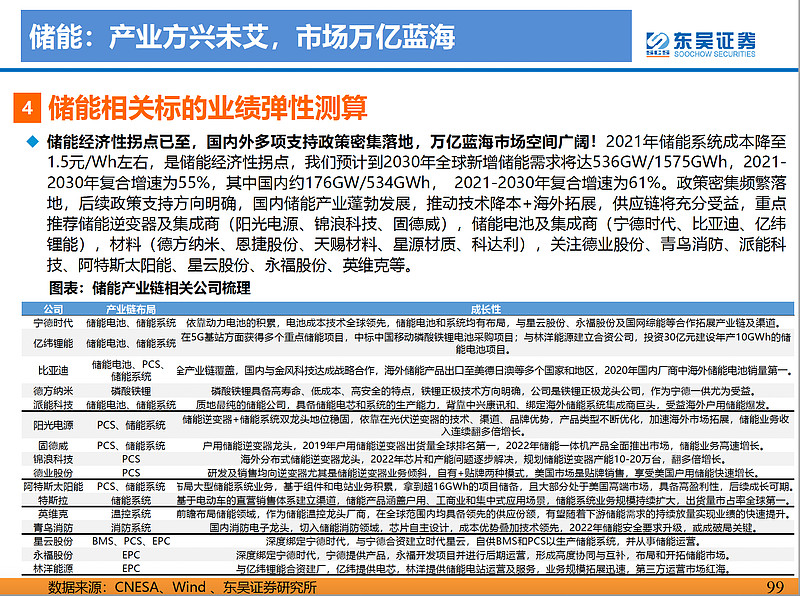

储能

重点推荐储能逆变器及集成商(阳光电源、锦浪科技、固德威),储能电池及集成商(宁德时代、比亚迪、亿纬锂能),材料(德方纳米、恩捷股份、天赐材料、星源材质、科达利),关注德业股份、青鸟消防、派能科技、阿特斯太阳能、星云股份、永福股份、英维克等。

国内强配政策,加速储能发展

国内政策密集落地,后续政策催化多。2021年7月底至今国内政策频繁落地,指导意见提出2025年装机规模达30GW+,到2030年实现新型储能全面市场化发展。在电源侧各省十四五规划提出5-15%不等比例的强配储能,超过电网保障性规模的按照20%*4h的挂钩比例进行配建的优先并网在用户侧提出分时电价,拉大峰谷价差,我们测算电价差超过7毛钱的地区具备较强的储能经济性。我们认为后续储能独立电价体系、电网侧新型储能输配成本等政策将会逐步推出,储能政策逐步完善。

储能产业方兴未艾,竞争格局逐步显现

户用光储系统的核心为光伏+电池+储能逆变器。户用储能与户用光伏搭配成户用光储系统,光储系统主要包括电芯、储能逆变器(双向变流器)、组件系统等多个部分,典型的系统一般是5KW(组件+逆变器)配套 10KWH(储能电池)或者10KW+10KWH,其中电芯是储能系统的核心,成本占比约45-50%;储能变流器成本占比约10-15%;组件系统成本占比约20-25%;安装费用由2021年的1万上涨至2万左右,占比15-20%。

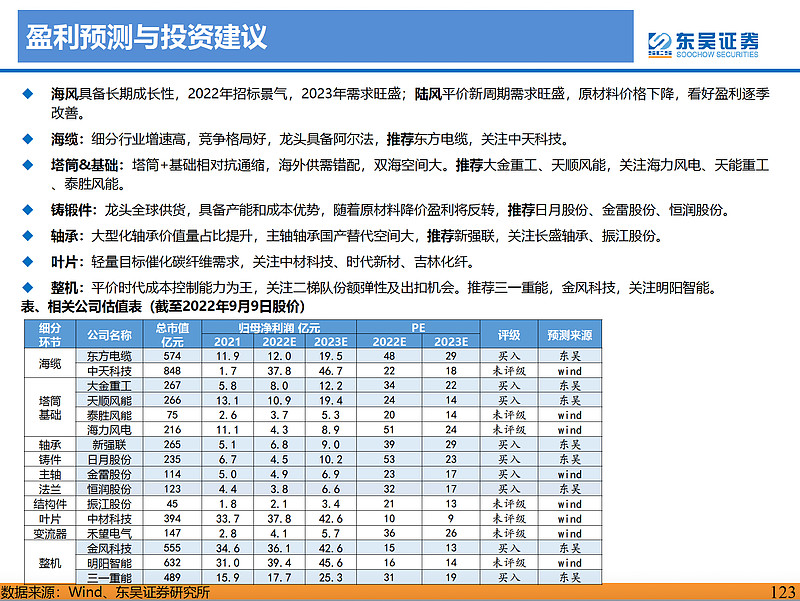

风电

海缆:细分行业增速高,竞争格局好,龙头具备阿尔法,推荐东方电缆,关注中天科技。

塔筒&基础:塔筒+基础相对抗通缩,海外供需错配,双海空间大。推荐大金重工、天顺风能,关注海力风电、天能重工、泰胜风能。

铸锻件:龙头全球供货,具备产能和成本优势,随着原材料降价盈利将反转,推荐日月股份、金雷股份、恒润股份。

轴承:大型化轴承价值量占比提升,主轴轴承国产替代空间大,推荐新强联,关注长盛轴承、振江股份。

叶片:轻量目标催化碳纤维需求,关注中材科技、时代新材、吉林化纤。

整机:平价时代成本控制能力为王,关注二梯队份额弹性及出扣机会。推荐三一重能,金风科技,关注明阳智能。

双海空间广阔,看好长期成长性

海上风电开发空间非常大。据世界银行2020年数据,中国是全球海风开发潜力最大的国家,达2982GW,其中固定式 1400GW,漂浮式1582GW。而截至2021年,国内海风累计装机仅26.4GW,占比仅2%,开发空间非常大。海风发电量高。

1)海上没有阻风物体,风速高。风机发电功率正比于风速立方(达到额定功率之前);

2)发电利用小时数高。海上没有静风期,等效满负荷小时数平均比陆上高500-1000h,能够大大提高发电量。尤其是深远海之后,风速能进一步提升,利用小时数也有望比近海再高500h以上。

十四五新增投产64GW+,开工口径超110GW

根据各省海风装机规划,十四五预计新增装机(投产)64GW+,开发112.5GW:2021年新增并网16.9GW,新增和累计装机超越英国,跃居全球第一。国补退坡后,地方积极鼓励海风发展,根据江苏(18.2)、广东(17,地补)、山东(8,地补)、浙江(4.6)、海南(4.2)、福建(4.1)、辽宁(3.5)、广西(3)、上海(~1.4)的规划及已核准的项目,预计十四五新增投产约64GW(年均13GW),开工约113GW(年均23GW)。

海缆:行业高增速,竞争格局稳定

随着海风离岸距离、容量扩大,大截面积、高电压等级送出海缆占比将提升,其单位价值量显著提升。根据已并网海上风电项目,相同容量下,离岸距离越远,送出海缆价格越高;随着项目容量扩大,海缆单位km价值量提升,3×500mm2的 220kV价格约350-430万/km,3×1000mm2约700-750万元/km,三芯500kV的则超1200万元/km。

塔筒:双海需求旺盛,盈利有望提升

海外需求空间大+产能不足,国内企业凭借钢价、人工成本优势,出口具备性价比:以欧洲为例,根据EU4、英国2030年海上风电规划,2022-2030年年均10GW单桩需求,按照20万吨/GW,对应200万吨/年。欧洲主要桩基供应商SIF、EEW、Bladt、Steelwind年供应能力(设计产能)之和不足600根,其中50%的直径在11m以下,按照1500吨/根、2000吨/根,对应105万吨/年。因此,欧洲供需存在较大缺口。

报告节选:

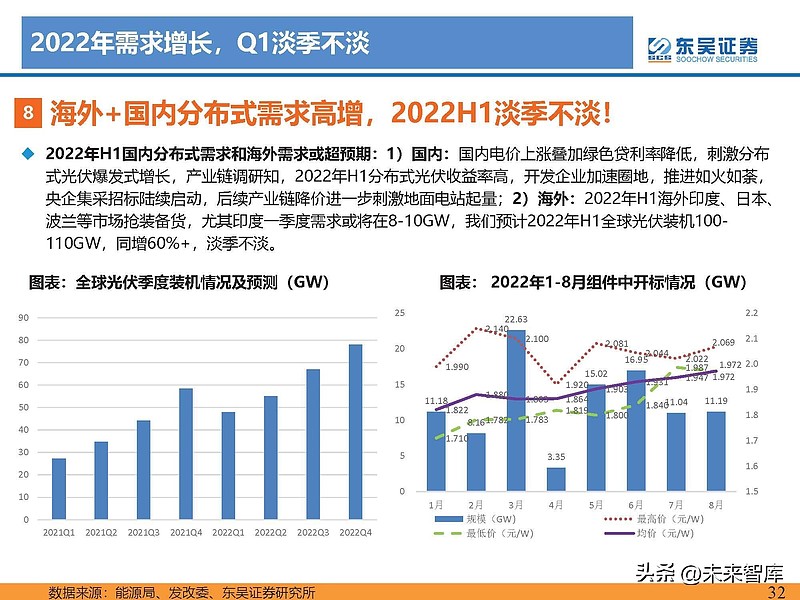

$阳光电源(SZ300274)$ $东方日升(SZ300118)$ $爱旭股份(SH600732)$