持仓量比持有市值的变化指标更加有效。陆股通日增仓前二十指数收益最高。再考虑持有市值陆股通增仓指数。陆股通增仓指数。陆股通重仓指数。因为这个策略指数是按照最近2日的净持仓量增量来编制的。从相关北向资金策略指数来看。按照净持仓量陆股通建仓。你看基本每年都有相关北向资金策略指数都能够整体跑赢宽基指数。其次是陆股通日买入前二十指数。下面是Wind编制的部分跟踪北向资金策略指数。按照一定时间的持仓变动策略。无论是按照持仓量还是持仓额。不同北向策略指数和宽基指数的业绩评价指标。从这些历史表现优异的策略指数来看。

Photo by Max

北向资金就是外资通过沪港通和深港通,买入A股股票,沪港通和深港通又被称之为陆股通。

因为北向资金持续流入,外资在A股市场的影响力也越来越大,所以衍生了一些跟踪北向资金,抄“聪明钱”作业的策略。这篇文章的目的是为了挖掘和思考,如何抄北向资金的作业才能够拿到最高分。

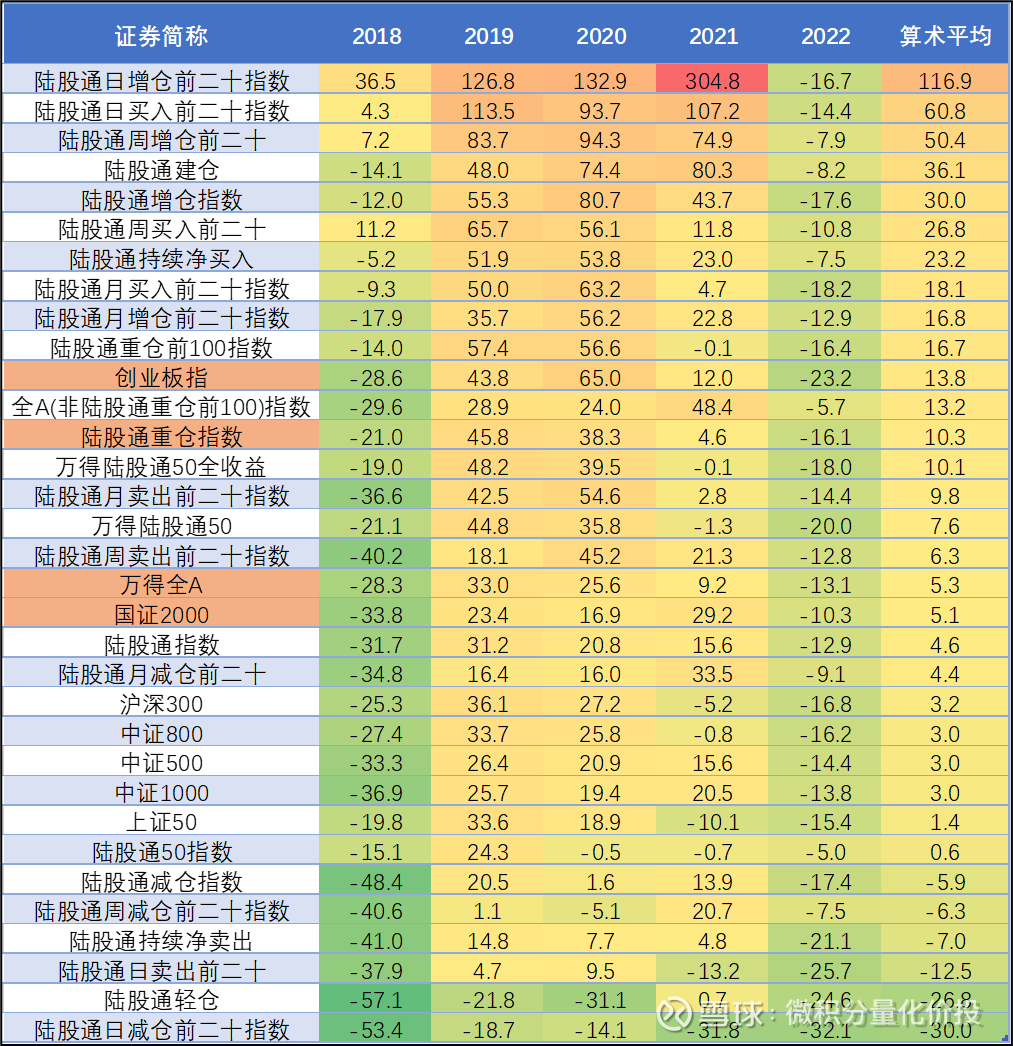

下面是Wind编制的部分跟踪北向资金策略指数。从上面的指数来看,主要有几个大类:

按照持有市值排序的策略,比如万得陆股通50,陆股通重仓指数;

按照一定时间的持仓变动策略,比如陆股通周增仓前二十,陆股通增仓指数,这里排序的维度有两个:一个是按照持仓量,一个是持仓额,两个还是有比较大的区别的;

复合策略,从陆股通中,结合财务指标,比如按照股息回报,盈利回报水平等编制的指数,比如陆股通50指数

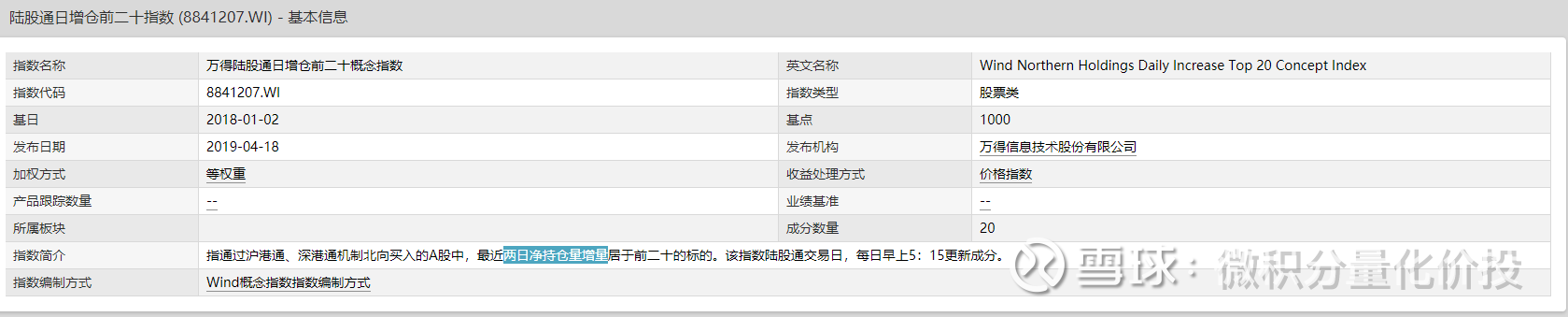

具体相关信息如下表。

下面是从2018年以来的每个指数的每年收益率和简单的算术平均每年收益率。统计截止日期:2022-09-13。

如果只从收益率的角度来看,整体来看,陆股通日增仓前二十指数收益最高,其次是陆股通日买入前二十指数,陆股通周增仓前二十。

但是对于日增仓,我觉得指数可能偏高估计了实际的收益率。因为这个策略指数是按照最近2日的净持仓量增量来编制的,这个统计时间比较短,调仓换手率比较高,而指数编制的时候,是不会考虑交易费用的,所以这个指数可能过高估计了收益率。

相对来说,陆股通周增仓前二十,这种策略指数虽然收益并不是最高,但相对来说更贴近实际。

另外一个可以观察到的现象:边际流入的指数,无论是按照持仓量还是持仓额,整体都比流出的指数收益要高很多,从多空收益来看,边际的流入或者流出,这会是一个非常有效的指标。

另外,如果只看累计持有市值的策略指标,整体表现一般,有时候甚至跑赢不宽基指数。这个其实也可以理解,因为当流入到一定的量,累计的持有市值基本不会有太多变化,比如茅台这种,有点相当于持股不动了。

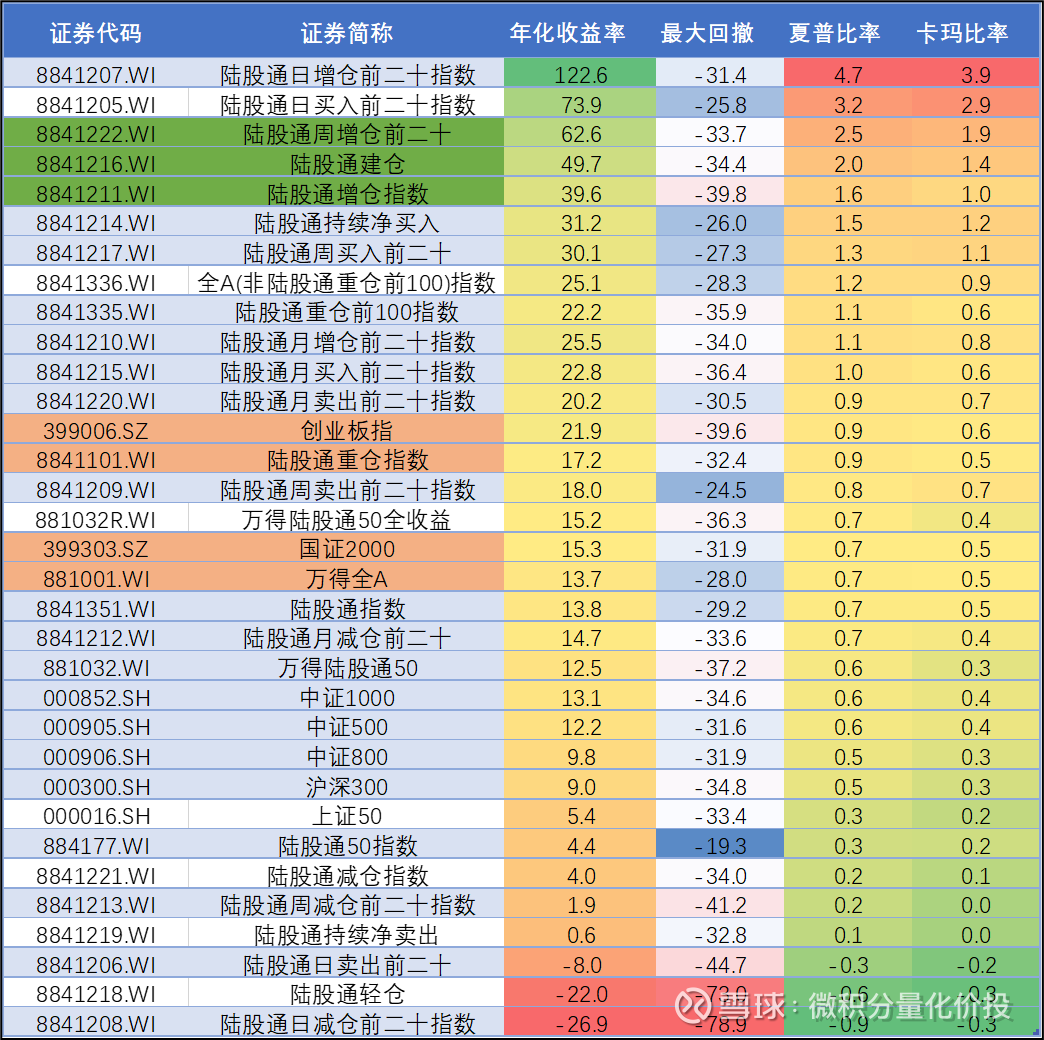

另外,再来看,是根据持有量,还是持有额的变动,哪个指标更加有效?下面是开始时间从2019-01-01到2022-09-13,不同北向策略指数和宽基指数的业绩评价指标。

相对排在前面的是:陆股通周增仓前二十,陆股通建仓,陆股通增仓指数。我们来看这几个指数具体的编制规则:

陆股通周增仓前二十:按照净持仓量

陆股通建仓:首先按照持股规模,再考虑持有市值

陆股通增仓指数:

从这些历史表现优异的策略指数来看,重点观察的指标其实是边际改善的成交量,而不是成交额。

通过回答几个问题来总结全文:

抄北向资金的作业,有没有效果?

有的,你看基本每年都有相关北向资金策略指数都能够整体跑赢宽基指数,这部分是肯定有超额收益,就看如何去挖掘。

怎样抄北向资金的作业,才是最有效?

从相关北向资金策略指数来看,首先持仓的边际变化,相对于持有市值是一个更好的指标,多空收益差距比较大,区分度很好,很有效。而且从观察来看,持仓量比持有市值的变化指标更加有效,一般来说,参考最近5个交易日和最近一个月的持仓量变化相对来说更有参考意义。

至此,全文完,感谢阅读。

如果您发现我的分析有错误和遗漏的地方,欢迎您的指正和补充。

以上内容仅作为个人投资分析记录,仅代表个人观点,分析内容基于历史数据,历史业绩不预示其未来表现,不作为买卖的依据,不构成投资建议。

#雪球星计划公募达人# #ETF星推官##微积分量化价投#

@蛋卷指数基金研究院 @今日话题 @雪球创作者中心 @蛋卷基金 @ETF星推官@球友福利

快速检索历史文章

$沪深300(SH000300)$ $MSCI中国A50ETF(SH560050)$ $中证500(SH000905)$